Kesalahan dalam melakukan pembulatan dapat menyebabkan dokumen perpajakan ditolak oleh sistem e-Faktur atau menimbulkan masalah saat pelaporan SPT Masa PPN.

Agar pengelolaan e-Faktur Anda lancar, pahami ketentuan dan cara pembulatan PPN yang benar. KWA Consulting akan mengulasnya untuk Anda.

Apakah Nilai PPN Wajib Dibulatkan?

Ya, nilai PPN memang harus dibulatkan ketika dimasukkan ke dalam dokumen seperti faktur pajak elektronik (e-Faktur), Surat Pemberitahuan (SPT) Masa PPN, dan bukti potong.

Pembulatan ini bertujuan agar nilai pajak tercatat dalam satuan rupiah penuh tanpa angka desimal, sehingga sesuai dengan ketentuan administrasi perpajakan dan memudahkan sistem elektronik dalam memproses data.

Dasar Hukum Pembulatan PPN e-Faktur

Dasar ketentuan penulisan nominal rupiah dalam pembulatan PPN Faktur Pajak ini diatur dalam Surat Edaran Dirjen Pajak Nomor SE-22/PJ.24/1990 tentang Penulisan Angka Rupiah Pada Dokumen Perpajakan.

Dalam beleid ini disebutkan, penulisan angka rupiah dalam dokumen perpajakan dari semua jenis pajak (Laporan/SSP/SPT/Semua Jenis Ketetapan Pajak dan sebagainya) ditetapkan;

“Jumlah Pajak yang Terutang, Kredit Pajak, Kenaikan, Bunga, dan Pajak yang Masih Harus Dibayar dibulatkan ke bawah hingga rupiah penuh.”

Peraturan pembulatan PPN Faktur Pajak mengalami beberapa kali perubahan, di antaranya:

1. Perubahan Pertama

Peraturan Direktur Jenderal Pajak No, PER-25/PJ/2014 tentang Perubahan Kedua Atas Peraturan Jenderal Pajak Nomor PER-44/PJ/2010 tentang Bentuk, Isi, dan Tata Cara Pengisian Serta Penyampaian Surat Pemberitahuan Masa Pajak Pertambahan Nilai (SPT Masa PPN).

Dalam Perdirjen ini dijelaskan, petunjuk pengisian SPT Masa PPN disebutkan, “Jumlah Rupiah PPN atau PPN dan PPnBM dihitung dalam satuan Rupiah penuh (dibulatkan ke bawah)”.

2. Perubahan Kedua

Berikutnya, diatur dalam PER-29/PJ/2015 tentang Bentuk, Isi, dan Tata Cara Pengisian serta Penyampaian Surat Pemberitahuan Masa Pajak Pertambahan Nilai (SPT Masa PPN).

Dalam Lampiran II, Penjelasan Umum Halaman 4, Catatan Huruf C beleid tersebut disebutkan, ketentuan isian kolom jumlah PPN dan PPnBM (Pajak Penjualan Atas Barang Mewah) dihitung dalam satuan rupiah penuh (dibulatkan ke bawah) tanpa angka dibelakang koma.

Dengan ketentuan ini, apabila pengisian jumlah PPN dan PPnBM pada e-Faktur angkanya dibulatkan ke atas maka bisa menyebabkan unggahan Faktur Pajak ditolak atau rejected.

3. Perubahan Ketiga

Ketentuan pembulatan PPN terbaru tertuang dalam Peraturan Peraturan Direktur Jenderal Pajak No. PER-11/PJ/2025. Melalui regulasi ini, pembulatan menjadi lebih jelas dan rinci seiring diberlakukannya sistem Coretax.

Baca Juga: Mengenal Pajak Penghasilan Pasal 25 : Tarif, Contoh, Cara Bayar PPh 25Ketentuan Pembulatan PPN

Berikut beberapa ketentuan teknis pembulatan PPN yang harus dipatuhi oleh wajib pajak:

1. Pembulatan ke Rupiah Penuh

Semua nilai PPN, DPP, dan PPnBM yang tercantum dalam faktur pajak, dokumen yang setara dengan faktur pajak, dan SPT Masa PPN wajib dibulatkan ke rupiah penuh tanpa angka desimal.

2. Aturan Pembulatan

Pembulatan PPN sebagaimana diatur dalam Pasal 129 ayat (3) PER-11/PJ/2025 disebutkan bahwa pembulatan dilakukan ke rupiah penuh dengan ketentuan:

- Jika angka desimal kurang dari 0,50, dibulatkan ke bawah (contoh: Rp4567,49 menjadi Rp4567).

- Jika angka desimal sama dengan atau lebih dari 0,50, dibulatkan ke atas (contoh: Rp4567,50 menjadi Rp4568).

3. Implementasi Pembulatan di e-Faktur dan SPT Masa PPN

Sistem e-Faktur dan pelaporan SPT Masa PPN mewajibkan nilai yang diinput sudah dalam bentuk pembulatan rupiah penuh agar data dapat diterima dan diproses.

Contoh Pembulatan PPN

Agar lebih mudah memahami ketentuan pembulatan pajak pertambahan nilai dalam eFaktur, simak contoh berikut ini:

A. Contoh pembulatan salah

Nilai Dasar Pengenaan Pajak (DPP) sebesar Rp21.889. Dengan demikian harga perhitungan PPN yakni Rp21.889 dikalikan 11% menjadi Rp2.407,79.

Kemudian dilakukan pembulatan ke bawah menjadi Rp2.407. Maka otomatis e-Faktur yang diupload akan gagal karena dianggap “PPN tidak 11% dari DPP (Dasar Pengenaan Pajak)”.

B. Contoh pembulatan benar

Dari contoh di atas, jika dilakukan pembulatan ke atas sesuai ketentuan, karena angka desimalnya lebih dari 0,50, maka harus tertulis Rp2.408. Inilah cara pembulatan PPN yang benar.

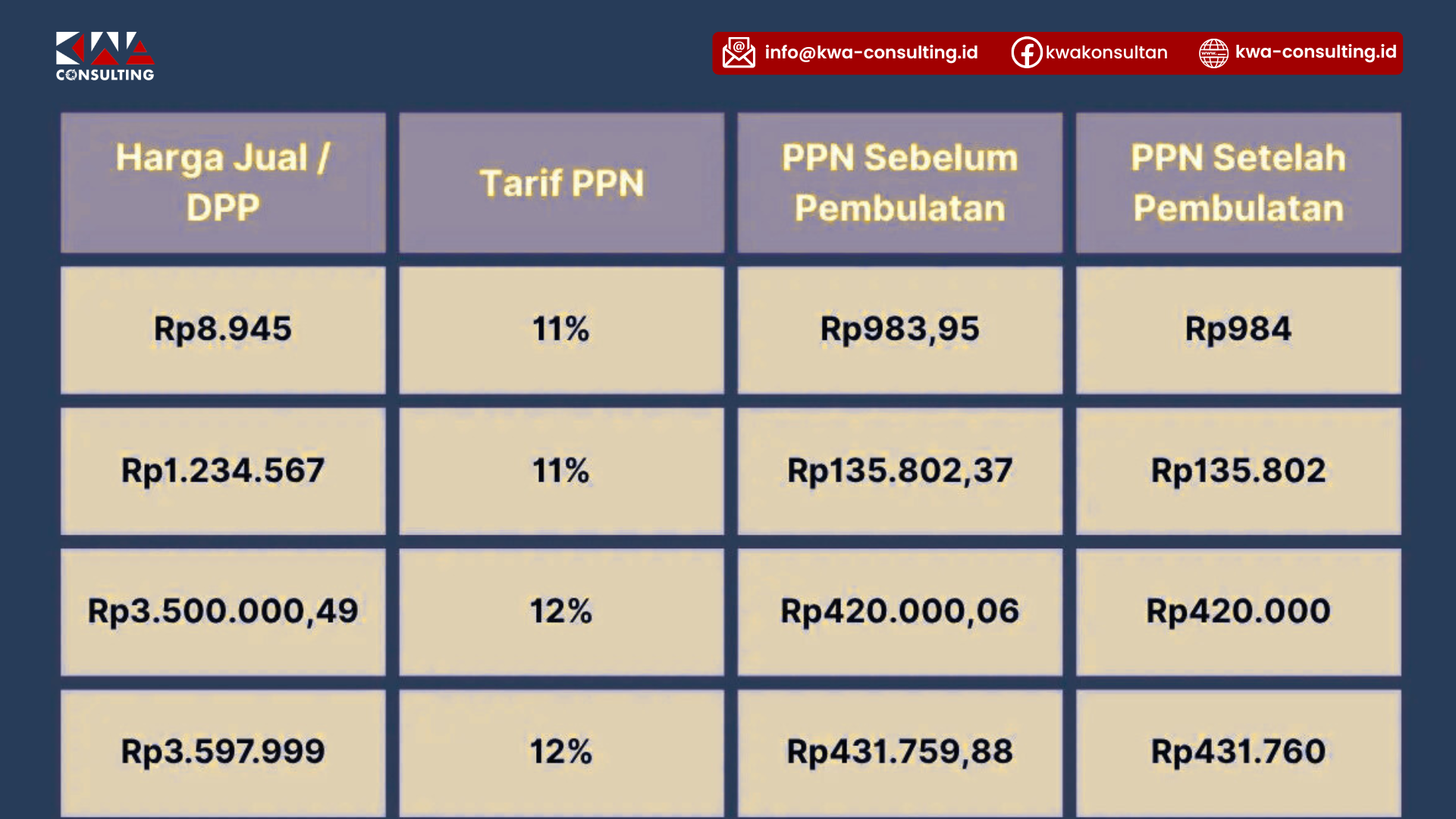

Tabel Contoh Pembulatan PPN

Agar lebih mudah memahami bagaimana pembulatan PPN yang benar, simak tabel contoh berikut:

Penjelasan dari tabel:

a). Contoh 1:

DPP Rp8.945 x 11% = Rp983,95

- Desimal 0,95 (lebih dari 0,50)

- Maka dibulatkan ke atas menjadi Rp984

b). Contoh 2:

DPP Rp1.234.567 x 11% = Rp135.802,37

- Desimal 0,37 (kurang dari 0,50)

- Maka dibulatkan ke bawah menjadi Rp135.802

c). Contoh 3:

DPP Rp3.500.000,49 x 12% = Rp420.000,06

- Desimal 0,06 (kurang dari 0,50)

- Maka dibulatkan ke bawah menjadi Rp420.000

d). Contoh 4:

DPP Rp3.597.999 x 12% = Rp431.759,88

- Desimal 0,88 (lebih dari 0,50)

- Maka dibulatkan ke atas menjadi Rp431.760

Cara Melakukan Pembulatan PPN

Ikuti langkah-langkah berikut untuk memastikan pembulatan PPN sudah sesuai dengan ketentuan:

- Hitung DPP sesuai tarif yang berlaku, 11% untuk barang/jasa non-mewah, dan 12% untuk barang mewah.

- Hitung PPN dengan mengalikan DPP dan tarif PPN sesuai jenis barang/jasa.

- Lakukan pembulatan sesuai PER-11/PJ/2025.

- Masukkan nilai PPN yang sudah dibulatkan pada saat mengisi faktur pajak elektronik dan SPT Masa PPN.

Kesimpulan

Pembulatan PPN di e-Faktur harus dilakukan dengan tepat agar faktur tidak ditolak. Sesuai ketentuan, jumlah PPN harus dibulatkan ke bawah tanpa koma. Kesalahan dalam pembulatan, seperti membulatkan ke atas, dapat menyebabkan e-Faktur gagal diunggah. Pastikan untuk mengikuti aturan ini agar Faktur Pajak yang diunggah valid dan terhindar dari masalah.